Nuevo éxito judicial anulando una nueva cláusula suelo de Caja Rural de Zamora de un usuario de nuestra web, recuperando lo pagado de más desde 2013. Este nuevo éxito ha sido conseguido por los abogados colaboradores de la web, Miguel y Juan, que además han conseguido que el banco sea condenado a pagar las costas.

Esta sentencia de anulación de la cláusula suelo ha sido conseguida en el juzgado Mercantil de Zamora y se une a los cientos de éxitos conseguidos por nuestros abogados a través del servicio de demandas judiciales. Nuestros abogados siguen manteniendo una tasa de éxito del 99,99% en las demandas de anulación de cláusula suelo.

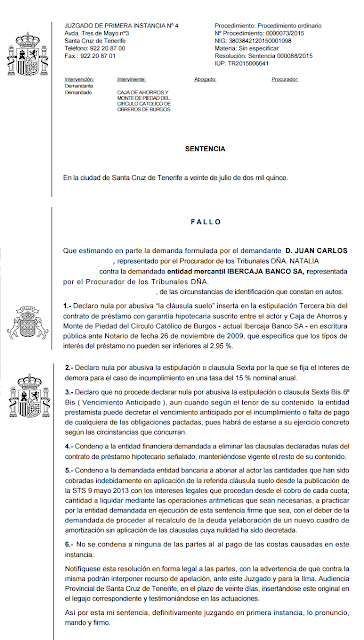

Aquí tenéis el fallo de la sentencia:

Leer más...

Esta sentencia de anulación de la cláusula suelo ha sido conseguida en el juzgado Mercantil de Zamora y se une a los cientos de éxitos conseguidos por nuestros abogados a través del servicio de demandas judiciales. Nuestros abogados siguen manteniendo una tasa de éxito del 99,99% en las demandas de anulación de cláusula suelo.

Aquí tenéis el fallo de la sentencia:

Que ESTIMANDO SUSTANCIALMENTE la demanda interpuesta por la

procuradora D.ª , en nombre y representación D. y D.ª , contra

CAJA RURAL DE ZAMORA COOPERATIVA DE CRÉDITO:

1.- Declaro la nulidad, por falta de transparencia y claridad, de la

cláusula limitativa a las variaciones del tipo de interés incluida

en la escritura de préstamo hipotecario

con número de protocolo 953 suscrita entre las partes;

2.- Declaro la subsistencia del resto del contrato de préstamo

hipotecario suscrito entre las partes;

3.- Condeno a la demanda a la restitución de las cantidades

entregadas por aplicación de la citada cláusula desde el 9 de mayo

de 2013, más el interés legal desde el momento de cada uno de los

abonos, incrementados en dos puntos desde el momento de la sentencia;

5.- Condeno a la parte demandada al pago de las costas causadas.

Y a continuación los fundamentos jurídicos de la sentencia:

PRIMERO.-

Constituyen hechos no controvertidos en el pleito que los demandantes

suscribieron un contrato de préstamo con garantía hipotecaria con

la demandada el seis de octubre de 2011 ante la notario D.ª con el

número 953 de su protocolo, por un capital de 130.000 euros a

devolver en 390 cuotas mensuales, pactándose un interés del 3,25%

el primer año y un interés variable los sucesivos del EURIBOR más

1,40 puntos, , e incluyéndose la conocida como cláusula suelo del

3,25%, con la siguiente redacción: “En ningún caso, el tipo de

interés nominal anual a aplicar, pese a las bonificaciones a que

hubiere lugar en la presente escritura, nunca podrá ser inferior al

4,25%”.

Alega la

parte demandante, que la inclusión de la cláusula suelo fue

impuesta por el banco, sin que la misma reúna las condiciones de

claridad y transparencia que imponen, entre otras, la sentencia del

Tribunal Supremo de 23 de marzo de 2015, solicitando por ello que se

declare la nulidad de dicha cláusula por abusiva y la condena de la

demanda a restituir las cantidades que la parte demandante hubiera

abonado como consecuencia de la aplicación de dicha cláusula desde

la celebración del contrato o subsidiariamente desde la

interposición de la demanda.

Por su parte el banco demandado se opone a la demanda alegando, en

síntesis, que la se dio a la parte demandante cumplida información

sobre la existencia y significación de la cláusula controvertida,

que además consta claramente en la escritura de

préstamo hipotecario de manera clara y transparente.

SEGUNDO.- Consideración de la cláusula suelo como

condición general de la contratación

La primera cuestión que debe abordarse en esta resolución es la

relativa a si la cláusula impugnada tiene la consideración de

condición general de contratación , la cual, partiendo del art. 1º

de LCGC, ha de reunir los siguientes requisitos: a) predisposición

por una de las partes, es decir, que se trate de una cláusula

predispuesta, redactada antes de la fase de negociación o

celebración del contrato; b) ausencia de negociación individual, lo

que es consecuencia de lo anterior, pues si nos hallamos ante una

cláusula predispuesta no habrá existido negociación individual,

sin perjuicio de que conforme al art 1.2 de la LCGC no se excluye la

consideración de condición general de la contratación por el hecho

de que ciertos elementos de una cláusula o que una o varias

cláusulas se hayan negociado individualmente, ni excluirá la

aplicación de la ley al resto del contrato si la apreciación global

lleva a la conclusión de que se trata de un contrato de adhesión; y

c) por último, la imposición de la cláusula, que excluye el

principio de autonomía de la voluntad en la determinación del

contenido del contrato.

Pues bien, aunque se niega en la contestación a la demanda la

consideración de la cláusula como una condición general de la

contratación, lo cierto es que se trata de una estipulación

utilizada habitualmente por CAJA RURAL DE ZAMORA, como se refleja en

numerosas sentencias dictadas por este órgano judicial, referidas a

la misma cláusula, incluyéndose en otros tantos préstamo

hipotecarios incluso con el mismo error gramatical, al utilizar una

doble negación (“en ningún caso” y “nunca”).

Además en este punto resulta de aplicación lo establecido en el

art. 82.2 de la Ley General para la Defensa de los Consumidores y

Usuarios, aprobado por Real Decreto Legislativo 1/2007, de 16 de

noviembre, que establece que “El empresario que afirme que una

determinada cláusula ha sido negociada individualmente, asumirá la

carga de la prueba”, correspondiendo en definitiva a la parte

demandada la prueba de la alegada negociación individual. La

sentencia del Tribunal Supremo de 9 de mayo de 2013 señala en su

apartado 162 que “en el enjuiciamiento de su

carácter negociado o impuesto, la carga de la prueba de que no se

destinan a ser impuestas y de que se trata de simples propuestas a

negociar, recae sobre el empresario”,

añadiendo en su apartado 164 que “Más

aún, de hecho aunque no existiese norma específica sobre la carga

de la prueba de la existencia de negociación individual, otra tesis

abocaría al consumidor a la imposible demostración de un hecho

negativo -la ausencia de negociación-, lo que configura una prueba

imposible o diabólica que, como precisa la sentencia STS 44/2012, de

15 de febrero de 2012, reproduciendo la doctrina constitucional,

vulneraría el derecho a la tutela efectiva”.

Pues bien, la documental aportada con la contestación y la prueba

practicada en juicio no ofrece, en relación con la cláusula suelo,

el menor atisbo de la negociación a la que alude el banco

demandado, pues la única documentación existente sobre la operación

es la propia escritura pública, lo que en modo alguno presupone que

se haya negociado el contenido de todo el clausulado financiero, que

como consta expresamente en la escritura pública fue redactado por

la parte demandada, así como la declaración del empleado de la

propia entidad bancaria que en ningún momento manifestó que la

inclusión de la cláusula fuera consecuencia de la negociación con

la parte demandante.

TERCERO.- El control de transparencia de la cláusula suelo

Tal y como se deduce de las diversas sentencias

dictadas por el Tribunal Supremo en esta materia, en especial las

n.º 241/2.013, de fecha 9 de mayo , 464/2.014 de 8 de septiembre,

138/2.015, de 24 de marzo, y 139/2.015, de 25 de marzo, las

denominadas cláusulas suelo

son perfectamente lícitas, pero su eficacia está sujeta a un

control legal que en realidad está integrado por un doble control:

el de inclusión o control formal, que debe garantizar que éstas

lleguen a conocimiento del consumidor (control de incorporación y de

transparencia); y el de contenido o control material, que debe

garantizar la exclusión de las cláusulas que sean abusivas para el

adherente.

El primero de dichos controles, control de

inclusión o control formal, actúa en la fase de perfección y

persigue garantizar la correcta formación de voluntad contractual

por parte del adherente, imponiendo que las cláusulas cumplan una

serie de requisitos para su incorporación al contrato, que son los

positivos que expresa el artículo 5 de la Ley de Condiciones

Generales de Contratación (transparencia, claridad, concreción y

sencillez) y los negativos que contiene el art. 7 LCG (no

incorporación de las cláusulas ilegibles, ambiguas, oscuras e

incomprensibles). En definitiva el control de incorporación no

analiza la legalidad intrínseca de la cláusula, sólo si puede

incorporarse el contrato, a diferencia del control de contenido, que

impone el análisis de la validez de las distintas cláusulas del

contrato que se ha formalizado correctamente. En el caso de contratos

celebrados con consumidores se impone un control de transparencia

adicional sobre las cláusulas relativas al objeto principal del

contrato que la STS 9 de mayo de 2013 denomina "doble filtro",

que impone que el adherente consumidor conozca o pueda conocer la

onerosidad o sacrificio patrimonial realizado a cambio de la

prestación económica que se quiere obtener.

En el

supuesto contemplado en la sentencia del Tribunal Supremo de 9 de

mayo de 2013 se concluyó de que las cláusulas allí examinadas

convertían los préstamos de interés variable en préstamos a

interés mínimo fijo, y que la oferta como préstamos a interés

variable se revelaba engañosa, al darse en los contratos un

tratamiento secundario a las cláusulas de limitación a la variación

de los tipos de interés, pese a tratarse de una cláusula

definitoria del objeta principal del contrato. Se consideró, en

definitiva, que las cláusulas analizadas no eran transparentes por

las siguientes razones:

1º)

Falta de información suficientemente clara de que se trata de un

elemento definitorio del objeto principal del contrato;

2º) Se

insertaron de forma conjunta con las cláusulas techo y como aparente

contraprestación de las mismas;

3º) No

existían simulaciones de escenarios diversos relacionados con el

comportamiento de los tipos de interés en el momento de contratar;

4º) No

existía información previa, clara y comprensible sobre el coste

comparativo con otras modalidades de préstamo de la propia entidad,

en caso de existir;

5º)

Ubicación de las cláusulas entre una abrumadora cantidad de datos

entre los que quedan enmascaradas y que diluyen la atención del

consumidor.

Posteriormente el Tribunal Supremo aclaró la

citada sentencia en el sentido de que las razones aludidas no

constituyen un elenco de circunstancias tasadas a tener en cuenta en

el control de transparencia de las cláusulas predispuestas, el cual

se configura como un parámetro objetivo o abstracto de validez de

tales cláusulas, distinto del régimen general de error o vicio en

el consentimiento del Código Civil.

CUARTO.- Incorporación de la cláusula

suelo al contrato

Como se ha expuesto el control legal de las

cláusulas predispuestas está formado por un doble control: el de

inclusión o control formal, que debe garantizar que éstas lleguen a

conocimiento del consumidor (control de incorporación y de

transparencia); y el de contenido o control material, que debe

garantizar la exclusión de las cláusulas que sean abusivas para el

adherente y que no es posible en relación con las cláusulas suelo

al referirse al objeto principal del contrato (sentencia del Tribunal

Supremo de 9 de mayo de 2013).

Y en el caso, a la vista de la prueba

practicada, se estima que la cláusula suelo incluida por la caja

predisponente supera claramente el control de incorporación.

Así, si partimos de la cláusula Tercera “INTERESES ORDINARIOS”

en la misma se señala que “1º

TIPO: El préstamo devengará durante los

DOCE PRIMEROS MESES,

un interés inicial del tres (3,25%) POR CIENTO anual hasta el DIEZ

DE OCTUBRE DE 2012,

fecha a partir de la cual dicho tipo de interés será revisado con

arreglo a lo establecido en la estipulación TERCERA BIS”,

lo que lleva a la lectura de dicha cláusula, en la cual se dispone

en el primer apartado (DEFINICIÓN DEL TIPO DE INTERÉS APLICABLE)

que el tipo de interés aplicable será el de referencia (EURIBOR)

incrementado en 1,40%, añadiendo inmediatamente a continuación en

el mismo párrafo que “en

ningún caso, el tipo de interés nominal anual a aplicar, pese a las

bonificaciones a que hubiere lugar en la presente escritura, nunca

podrá ser inferior al 3,25%”.

La redacción es, por tanto, sumamente clara, resaltada en negrita y

gramaticalmente comprensible, y se alude al tipo mínimo en el primer

párrafo de la definición nuclear del tipo de interés aplicable,

siendo por tanto adecuada la ubicación de dicha cláusula.

QUINTO.- Falta de

transparencia de la cláusula suelo

Ahora bien, el hecho de que

la cláusula esté redactada en términos gramaticalmente claros y

precisos no determina por sí solo la validez de la misma, pues como

se ha reiterado es preciso “que el consumidor y

usuario conozca y comprenda las consecuencias jurídicas que, de

acuerdo con el producto o servicio ofertado, resulten a su cargo,

tanto respecto de la onerosidad o sacrificio patrimonial que

realmente supone para el consumidor el contrato celebrado, como de la

posición jurídica que realmente asume en los aspectos básicos que

se deriven del objeto y de la ejecución del contrato”, como

señalan las STS de 26 de mayo de 2014 y de 8 de septiembre de 2014).

Añade ésta última sentencia que “Este es el alcance que, en

plena armonía con la doctrina jurisprudencial expuesta de esta Sala,

contempla a estos efectos la reciente Sentencia del Tribunal de

Justicia de la Unión europea, de 30 de abril de 2014, C-26/13,

declarando, entre otros extremos, que: <<El artículo 4,

apartado 2, de la Directiva 93/13 debe interpretarse en el sentido de

que, en relación con una cláusula contractual como la discutida en

el asunto principal, la exigencia de que una cláusula contractual

debe redactarse de manera clara y comprensible se ha de entender como

una obligación no sólo de que la cláusula considerada sea clara y

comprensible gramaticalmente para el consumidor, sino también de que

el contrato exponga de manera transparente el funcionamiento concreto

del mecanismo de conversión de la divisa extranjera al que se

refiere la cláusula referida, así como la relación entre ese

mecanismo y el prescrito por otras cláusulas relativas a la entrega

del préstamo, de forma que ese consumidor pueda evaluar, basándose

en criterios precisos y comprensibles, las consecuencias económicas

derivadas a su cargo".

No basta en definitiva que la cláusula esté redactada de forma

comprensible, sino que es preciso que la entidad prestamista ofrezca

al prestatario adherente elementos suficientes para tomar

conocimiento de su existencia y significado, y del sacrificio

patrimonial que le va a suponer, lo que requiere una información

precontractual suficiente para tal fin.

Así, la sentencia del Tribunal Supremo, Sala Primera, n.º 464/2014

de ocho de septiembre señala que “el

control de transparencia responde a un previo y especial deber

contractual de transparencia del predisponente que debe quedar

plasmado en la comprensibilidad real de los aspectos básicos del

contrato que reglamenten las condiciones generales. Fiel

a la naturaleza y función de este fenómeno, como a su peculiar

presupuesto causal y régimen de eficacia, el control de

transparencia se proyecta de un modo objetivable sobre el

cumplimiento por el predisponente de este especial deber de

comprensibilidad real en el curso de la oferta comercial y de su

correspondiente reglamentación seriada” no bastando con la

mera "transparencia formal o

documental".

En el caso no consta que se haya ofrecido a la parte demandante

durante el proceso de comercialización del préstamo tal

información, de manera que los demandantes acudieron al notario sin

dicho conocimiento, y tal desinformación no puede suplirse por la

lectura por el notario de una voluminosa escritura pública plagada

de condiciones y términos técnicos. Como señala la Sentencia del

Tribunal Supremo 138/15, de 24 de marzo, “la

intervención del notario tiene lugar al final del proceso que lleva

a la concertación del contrato, en el momento de la firma de la

escritura de préstamo hipotecario, a menudo simultáneo a la compra

de la vivienda, por lo que no parece que sea el momento más adecuado

para que el consumidor revoque una decisión previamente adoptada con

base en una información inadecuada.”

Y en el caso no se ha acreditado por la parte

demandante el cumplimiento de las obligaciones que, para la adecuada

información del prestatario adherente, impone la Orden Ministerial

de 9 de mayo de 1995. La sentencia del Tribunal Supremo de nueve de

mayo de 2013 señala en su apartado 198 que “la

Orden Ministerial de 5 de mayo de 1994 regula el proceso de

constitución de las hipotecas en garantía de préstamos

hipotecarios a los consumidores que, en lo que aquí interesa y de

forma sintética, comienza por la entrega al solicitante de un

folleto informativo, sigue con una oferta vinculante que incluya las

condiciones financieras (entre ellas, en su caso, tipo de interés

variable y limites a la variación del tipo de interés), posible

examen de la escritura pública por el prestatario durante los tres

días anteriores al otorgamiento y, por último, se formaliza el

préstamo en escritura pública, estando obligado el notario a

informar a las partes y a advertir sobre las circunstancias del

interés variable, y especialmente si las limitaciones a la variación

del tipo de interés no son semejantes al alza y a la baja”,

añadiendo en su apartado 202 que “la

detallada regulación del proceso de concesión de préstamos

hipotecarios a los consumidores contenida en la OM de 5 de mayo de

1994, garantiza razonablemente la observancia de los requisitos

exigidos por la LCGC para la incorporación de las cláusulas de

determinación de los intereses y sus oscilaciones en función de las

variaciones del Euribor”.

En definitiva, la regulación de la Orden

Ministerial citada persigue garantizar razonablemente que el

consumidor adherente tenga conocimiento de la existencia y

significación de las cláusulas insertas en el contrato pero, como

señala la sentencia del Tribunal Supremo n.º 138/15 de 24 de marzo,

el cumplimiento de las prescripciones de dicha norma no garantiza,

por sí solo, la necesaria transparencia de las condiciones generales

que recogen la cláusula suelo, de modo que el consumidor adherente

pueda hacerse una idea cabal y suficiente de las importantes

consecuencias económicas que puede tener la inserción de dicha

cláusula. Y en sentido contrario, el incumplimiento de tal normativa

por si solo no justifica la falta de transparencia, si la entidad de

crédito acredita haber suministrado al cliente toda la información

precisa para el adecuado conocimiento de la relevancia de la

cláusula.

Tal normativa sectorial de transparencia no ha

sido cumplido por CAA RURAL DE ZAMORA en cuanto a la entrega del

folleto informativo al que alude el artículo 3 de la Orden

Ministerial de 5 de mayo de 1994, el cual conforme debe tener el

contenido mínimo establecido en el anexo I de la propia Orden

Ministerial.

Tampoco se acredita la entrega de la oferta

vinculante que, conforme al art. 5 de la Orden, ha de especificar

las condiciones financieras correspondientes a

las cláusulas financieras señaladas en el anexo II de esta Orden

para la escritura de préstamo, de la que debió hacerse entrega al

prestatario al menos tres días antes a la fecha del otorgamiento de

la escritura pública. Y la prueba practicada acredita que se entregó

dicha oferta en la propia notaria, lo que se puso de manifiesto por

el hecho de que la copia de la misma tuviera la fecha corregida a

mano por el empleado de la entidad de crédito, coincidiendo con la

del otrogamiento de la escritura pública que si bien en un principio

no se explicó esta circunstancia finalmente apuntó como única

explicación posible que se hubiera firmado en la notaría. Ni que

decir tiene que la entrega en tal momento impide la finalidad

perseguida por la entrega de dicho documento.

De igual modo, tampoco se cumplió con la

previsión del art. 7.3.2º.c) de la Orden Ministerial, que impone al

notario la obligación de advertir expresamente la inclusión de

límites a la variación del tipo de interés.

Por todo ello debe estimarse que no se ha

cumplido con la regulación de la Orden Ministerial, y la parte

demandada no ha acreditada que, al margen de los específicos

mecanismos previstos en la misma, se haya procurado a la parte

demandante información suficiente por algún otro cauce para que

pudiera tener conocimiento de la relevancia de la cláusula en los

términos jurisprudencialmente exigidos.

Cierto es que en el acto del juicio declaró el

empleado de la demandada que intervino en la comercialización del

producto, y que aseguró haber suministrado a la parte demandante

cumplida información sobre todas las condiciones del préstamo,

incluida la cláusula suelo, pero tal prueba no tiene virtualidad

suficiente para acreditar tal extremo, pues

no debe olvidarse que a la hora

de valorar la declaración testifical del empleado de la entidad

financiera, en los procesos que versan sobre la tramitación y

contenido de la negociación en los contratos suscritos con los

clientes, tal testifical debe examinarse con suma prudencia por el

interés del testigo que puede afectar a su imparcialidad, como pone

de manifiesto la sentencia de la Audiencia Provincial de Zamora de 21

de enero de 2014, y ello “ 1) En

primer lugar porque es empleado de la propia entidad bancaria y

cualquier testimonio en contrario a los intereses de éste podría

tener consecuencias en su situación estatutaria y laboral dentro de

la entidad y 2) porque en todo caso se estaría asumiendo un

cumplimiento de sus obligaciones que podría estar vulnerando la

normativa”. No es de recibo, en

cualquier caso, que un profesional como una entidad financiera

pretenda acreditar la información suministrada al cliente por la

simple testifical de un empleado, cuando pese sobre la misma un

especial deber de documentar las operaciones suscritas con su

cliente, e incluso un específico deber de entrega previa de la

oferta vinculante y otra documentación informativa sobre las

características de la hipoteca. Por lo demás la declaración de

este testigo fue poco esclarecedora, sin duda por el tiempo

transcurrido, no pudiendo explicar siquiera convenientemente que la

fecha de la oferta vinculante estuviera corregida.

Por último, la falta de transparencia

no queda subsanada tampoco por la intervención del notario, como ya

se avanzó anteriormente, señalando la citada sentencia del

Tribunal Supremo de 24 de marzo de 2015 que ésta “

tiene

lugar al final del proceso que lleva a la concertación del contrato,

en el momento de la firma de la escritura de préstamo hipotecario, a

menudo simultáneo a la compra de la vivienda, por lo que no parece

que sea el momento más adecuado para que el consumidor revoque una

decisión previamente adoptada con base en una información

inadecuada”,

y en el caso debe añadirse que la OM de 5 de mayo de 1994 exige en

su art. 7 que el notario advierta expresamente la existencia límites

a la variación del tipo de interés, lo que tampoco consta que se

haya realizado.

En conclusión, incumbe al

banco suministrar la información precisa para que los adherentes

presten su consentimiento en las condiciones de transparencia

exigidas por la sentencia del Tribunal Supremo de 9 de mayo de 2013

y, negado por la parte demandante que se les haya suministrado tal

información, corresponde a la parte demandada acreditar tal extremo,

conforme a las reglas del artículo 217 de la Ley de Enjuiciamiento

Civil, no pudiendo la parte actora acreditar un hecho negativo. Y el

banco demandado no ha aportado, por las razones antes expuestas, tal

prueba.

Por todo lo expuesto debe

considerarse que el préstamo hipotecario controvertido no supera, en

cuanto a la inclusión de la cláusula suelo, el filtro de

transparencia al que se aludía, lo cual determina la abusividad de

la cláusula suelo y la consecuente nulidad, señalando la sentencia

del Tribunal Supremo de 24 de marzo de 2015 que “ el art. 4.2 de la

Directiva 1993/13/CEE

conecta esta transparencia con el juicio de abusividad («la

apreciación del carácter abusivo de las cláusulas no se referirá

a […] siempre que dichas cláusulas se redacten de manera clara y

comprensible»), porque la falta de transparencia trae consigo un

desequilibrio sustancial en perjuicio del consumidor, consistente en

la privación de la posibilidad de comparar entre las diferentes

ofertas existentes en el mercado y de hacerse una representación

fiel del impacto económico que le supondrá obtener la prestación

objeto del contrato según contrate con una u otra entidad

financiera, o una u otra modalidad de préstamo, de entre los varios

ofertados”.

En el caso no consta que la operatividad de la cláusula fuera

realmente comprendida por la parte demandante, lo que le ocasiona un

evidente perjuicio derivado de la mayor carga económica que para

dicha parte supone el contrato, al convertir en la práctica un

contrato de préstamo a interés variable en un contrato a interés

fijo en perjuicio de consumidor. Procede en consecuencia la

declaración de nulidad de dicha cláusula.

SEXTO.- Efectos de la nulidad

de la cláusula suelo

La

segunda cuestión que se plantea es la delimitación temporal de los

efectos de la declaración de nulidad de la cláusula, es decir, la

fecha a partir de la cual la demandada viene obligada a restituir las

cantidades percibidas por aplicación de la cláusula suelo, debiendo

estarse a la fecha de la publicación de la sentencia del Tribunal

Supremo de 9 de mayo de 2013, como señala la sentencia de 25 de

marzo de 2015, a la que deberá de estarse pues,

como expone la sentencia de la Audiencia Provincial de Zamora de 28

de abril de 2015 “Sobre la cuestión

relativa a la retroactividad y a pesar de que la Sentencia recurrida

asume el criterio mantenido por esta Sala de forma reiterada al

tratar de los efectos de la declaración de nulidad por abusiva de la

cláusula suelo , en estos momentos se ha publicado ya la Sentencia

del Tribunal Supremo de fecha 25 de marzo de 2015, y ese criterio ha

sido superado, por lo que habrá de estimarse el recurso de la

entidad bancaria en el sentido establecido por dicha Sentencia”.

SEXTO.-

Costas

Conforme al artículo 394.1 de la Ley de

Enjuiciamiento Civil procede imponer las costas a la parte demandada

al haberse estimado sustancialmente la demanda, cuyo objeto principal

era la declaración de nulidad de la cláusula.

Vistos los preceptos citados y los demás de general y pertinente

aplicación,

Más de 2000 usuarios ya están en camino de anular la cláusula suelo y recuperar lo pagado de más

Ya tenemos más 2050 usuarios de la web que han realizado el estudio de viabilidad y han inciado el proceso demanda judicial para anular la cláusula suelo y recuperar el dinero pagado de más.

Si estáis interesados en anular la vuestra podéis contactar en nuestro correo demandas@clausulasuelo.info. Es muy importante que no firméis en ningún caso los acuerdos trampa que ofrecen los bancos ya que están intentando engañar a los clientes ofreciendo reducciones o suspensiones de la cláusula suelo sin devolver ni un euro cuando es evidente que los bancos deben devolver las cantidades pagadas de más por la cláusula suelo tal y como están dejando claro los juzgados de toda España.

Si estáis interesados en anular la vuestra podéis contactar en nuestro correo demandas@clausulasuelo.info. Es muy importante que no firméis en ningún caso los acuerdos trampa que ofrecen los bancos ya que están intentando engañar a los clientes ofreciendo reducciones o suspensiones de la cláusula suelo sin devolver ni un euro cuando es evidente que los bancos deben devolver las cantidades pagadas de más por la cláusula suelo tal y como están dejando claro los juzgados de toda España.

Si queréis conocer los detalles de nuestro servicio de demandas para anular vuestra cláusula suelo podéis acceder al siguiente enlace: